Lehullt a lepel – Ezt tudja a netbankod!

Úgy tartja a mondás, hogy a szomszéd fűje mindig zöldebb, de valóban így van ez a netbankok esetében is? A Bankmonitor nem kevesebbre vállalkozott, mint hogy saját banki felmérése alapján összehasonlítsa a netes banki felületeket. A következőkben a válaszokból szemezgetünk. Kiderül például, hogy mit engednek meg nekünk most is a bankok otthon a fotelben ülve és mire kell még várni.

A mai felgyorsult világunkban az emberek arra törekszenek, hogy minél egyszerűbben és gyorsabban intézhessék az ügyes-bajos dolgaikat. Nincs ez másként a pénzügyekkel, azon belül a bankolással sem, nem véletlen, hogy a bankoknál alapfelszereltség a netbanki elérhetőség. Valószínűleg kevesen vennék arra a fáradságot, hogy ne csak a saját bankuk háza táján nézzenek körbe, hanem a riválisoknál is. Ezért is döntöttünk úgy, hogy egy komplett felmérést készítünk a netbanki felületekről, amelyben 11 bank vett részt. A kapott válaszok alapján egy komplex képet kaphat bárki arra vonatkozóan, hogy a rendszeresen használt netbank mire is megy a többiekhez viszonyítva.

A biztonság az első

Tagadhatatlanul az egyik legfontosabb elvárás egy netbankkal szemben is a biztonság, vagyis a saját netes banki felületemre illetéktelenek ne tudjanak belépni. A gyakorlatban alkalmazott megoldások közül egymás mellett több is megfér, a 11 válaszadóból 8 jelölte meg, hogy vagy előre rögzített jelszót vagy SMS jelszót kér.

Az Ersténél és a MagNetnél mind a két verzió élhet egymás mellett, az egyetlen a CIB Bank volt 11.-ként, amely ezek helyett inkább a token (fizikai vagy applikáció alapú jelszó generálás) mellett tette le a voksát. A biztonságra érzékeny ügyfelekre gondolva több banknál is elérhető természetesen a tokenes belépés is, a K&H-nak, az OTP-nek és az UniCreditnek is van ilyen megoldása.

Az elvárásoknak megfelelően a forintos megbízások beadása, módosítása és törlése a legtöbb banknál elérhető, de érdemes figyelni, mert több helyen is előfordul, hogy ha áldásunkat adtuk egy tranzakcióra, akkor azt későbbiekben már nem lehetett módosítani vagy törölni.

Ha már bejutottunk a netes felületre és valamilyen megbízást adtunk, akkor annak végrehajtása nem megy csak úgy automatikusan, itt is szükség van további hitelesítésre. A CIB Bank nem tágított, itt is racionálisan a tokent részesíti előnyben. Vannak bankok, akik a token mellett az SMS jelszót is favorizálják, itt találjuk a MagNetet, a K&H-t, az OTP-t és az UniCreditet. De találtunk arra is példát, amikor az SMS jelszó van kitüntetett szerepben, míg a többi nem (Budapest, Erste, Gránit, MKB). A Raiffeisen a tokentől elzárkózott, míg a Sberbank az előre rögzített jelszó mellett azért a tokent is beillesztette az eszköztárába.

A netbankban előfordul, hogy több megbízást is beadunk, ekkor jön a millió dolláros kérdés, hogy ezeket mind egyenként kell aláírnom, vagy megtehetem, hogy a megbízásokat egy aláírással elintézzem. Az Erste, az OTP és a Sberbank az egyedi hitelesítést tartotta meg, míg a többi esetben az azonos típusú megbízásokhoz egy aláírás is elegendő. Sőt, a CIB-nél, a Gránitnál, K&H-nál, a Raiffeisennnél és az Unicreditnél korlátozások nélkül is működik az egyszerre történő aláírás.

Nincs több titok vagy mégis?

A netbank másik elengedhetetlen tulajdonsága, hogy lehetőség szerint minél több információt tudhassak meg a számlámról. A 21. században már alap, hogy a havi számlakivonatot és a részletes számlatörténetet is láthassam. Abban viszont már nagy eltérések vannak, hogy visszamenőlegesen mennyi ideig engedik ezt megtenni. A számlatörténetnél a legrövidebb időtávot az OTP határozza meg 3 hónappal, míg a többségnél tetszőleges időszakot választhatunk ki.

A számlakivonatot általában 1-2 évre is visszakereshetjük, viszont a netes kivonat csak a Budapestnél, a Gránitnál, az MKB-nál és az UniCreditnél minősül hitelesnek. Az igazán fanatikusok ki is exportálhatják a visszamenőleges adatokat és saját statisztikákat készíthetnek arról, hogy pontosan milyen bankköltségeik voltak. Sok esetben a költségek csökkenthetők, ha nem is bankváltással, de legalább azáltal, hogy az olcsóbb megoldások felé mozdulunk el.

Szintén elvárható egy modern netbanktól, hogy a bankkártyákat is rugalmasan tudjam kezelni és ha lehetőség van rá, akkor minél kevesebbszer kelljen a fiókba bemennem ügyintézés céljából. Érdekes módon például egy friss kártya aktiválását a neten keresztül a 11-ből 6 bank engedi, persze nem egy életbevágó funkcióról van szó.

Ennél talán nagyobb érvágás a Gránit, a Raiffeisen és az UniCredit bank ügyfeleinek, hogy a bankkártya limitjeit nem lehet a netbankon keresztül megváltoztatni és csak a Gránitnál fordul elő, hogy a mobilbankon ezt a funkciót már elérhetővé tették. A többi esetben marad, hogy felhívjuk a bankunkat vagy személyesen a fiókban tesszük meg a szükséges lépéseket. A bankkártya letiltását is jellemzően megtartják a bankok saját hatáskörben, a Budapestnél, a MagNetnél, az MKB-nál és az OTP-nél viszont a netbankon keresztül is beavatkozhatunk, ha baj van.

Egyre könnyebb befektetni a pénzem, de a hitelnél marad a kontroll

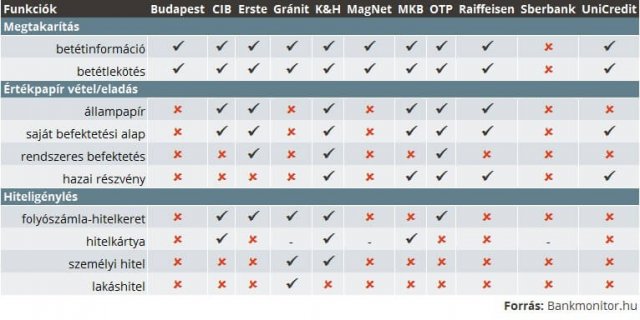

A mindennapokban a fizetési műveletek azok, melyek gyakorta előfordulnak, ezért is elvárás a részünkről, hogy minél jobban nyomon tudjuk követni a pénzünk útját. Alkalmanként azonban olyan meghatározó banki szolgáltatásokat is igénybe veszünk, mint például a befektetés vagy a hitelfelvétel, ráadásul ezek volumene sokkal nagyobb, mint amit a fizetéseknél megszoktunk. Ezen a téren a bankok által követett gyakorlatot hűen türközi a netbanki funkciók elérhetősége vagy korlátozása.

A lekötött betéteket az emberek többsége ismeri, és mivel egy viszonylag egyszerű megtakarítási termékről van szó, minden további nélkül leköthetjük megtakarításinkat a neten keresztül. Kivételt ez alól a Sberbank jelent, de a többi esetben semmi sem áll az utunkba, ha a szabad forintjainknak betéti lehetőséget keresünk.

Az alacsony kamatkörnyezetben sokak fantáziáját már a betéti kamatok nem mozgatják meg, ezért egyre többen mozdulnak el az állampapírok és a befektetési alapok irányába. Ezt megkönnyítheti, ha a netbankon keresztül hozzáférést kapunk, és akár a neten megvehetjük a szívünkhöz közel álló befektetést.

Ezen a téren a legnagyobb szabadságot az OTP és a K&H adja meg, náluk az állampapírokon kívül, befektetési alapokat és részvényeket is vehetünk a netes felületen. A 11-ből csak 6 esetben vásárolhatunk állampapírt a netbankon belül, 7 banknál saját befektetési alap vételére is van felhatalmazás. Ellenben a saját csoporton belüli befektetési jegyekre rendszeres megbízást csak az Ersténél, a K&H-nál és az OTP-nél adhatunk be.

Vélhetően sokakat most nem is a befektetés, hanem a lakásvásárlás kapcsán a hitelfelvétel érdekel, így természetesen ez sem maradhatott ki az összeállításunkból. Érthetően, itt sokkal nagyobb kontrollt tartanak maguknál a bankok, hiszen már a folyószámla-hitelkeret vagy a hitelkártya igénylést sem tehetjük meg a netbankon keresztül. Utóbbinál a CIB, a K&H és az MKB azért hagyott nyitva kaput, de a folyamatot az elejétől a végéig nem intézhetjük a netbankon keresztül. Még szűkösebb a tér, ha személyi kölcsönről vagy lakáshitelről van szó. A folyamat elindítását is csak egy-két bank engedélyezi a neten. Ráadásul a válaszok alapján az elejétől a végéig csak a K&H személyi kölcsön igénylés folyamata vihető véghez, és ehhez is előbírálat szükséges.

A hab a tortán

Persze számtalan funkció van a netbanki felületeken, ami a mi igényeinket próbálja kielégíteni, azonban vannak olyan plusz szolgáltatások, melyeket érdemesnek tartottunk külön kiemelni. Többek között ide tartoznak az olyan kényelmi funkciók, mint például a sárga csekk befizetése. Két banknál nem szerepel pipa, ebből a Sberbank az, amelynél nincs meg a lehetőség, a CIB-nél arról van szó, hogy létezik a megoldás, de nincs sárga csekkre formázva a felület. Az extra funkcióknál lehetőségünk van a Díjnetes számláink kezelésére is, ami a felmérésünk szerint a CIB-nél, az Ersténél és az OTP-nél aktív. Nem mindenki számára lételem, de fontos lehet, ha az autópálya-matricáért sem kell elhagynunk a fotelünket, márpedig az MKB és az OTP felülete erre is képes.

Korábban nem volt alapfeltétel, de egyre fontosabbá válnak az olyan funkciók, mint hogy a tranzakcióinkat kategóriák szerint csoportosítsuk és azokat a bank felhasználóbarát módon jelenítse meg, akár grafikusan számunkra. A 11 bank közül a Budapest, az Erste, az MKB és az OTP nyilatkozott úgy, hogy ez náluk elérhető. A betétek felől a befektetések irányába elmozduló ügyfelek számára egyre nagyobb jelentőséggel bír a pénzügyi iránymutatás, esetlegesen a vagyontervezés, ami egyelőre csak néhány banknál érhető el (K&H, MKB, OTP).

Mindent egybevéve azt mondhatjuk, hogy már most is nagyon sok teendőnket intézhetjük a netbankon keresztül, bár olyan meghatározó területek, mint például egy bankváltás vagy esetlegesen egy hitelfelvétel, még mindig szükség van a fiókban történő megjelenésre. A nyugat-európai és amerikai minták alapján éveken belül ezen a téren is alapvető változás állhat be, ami csak a javunkat szolgálja. Főleg, ha elérhetők olyan összehasonlítások, amelyek megmutatják, hogy egy bank adott szolgáltatása forintosítva mennyibe is kerül.

Kapcsolódó cikkek

- CIB Bank a digitalizáció útján

- Több, mint 30 ezren töltötték le két hónap alatt az Erste MobilBank applikációját

- Bankszektor: fiókbezárások, díjemelés és online térnyerés - sajtóközlemény

- Megérkezett az Erste MobilBank alkalmazása

- Hogyan nyaraljunk kütyüjeinkkel?

- Az internetes bankolás veszélyei

- Mintegy havi 12 ezer forintot fizetünk banki kiadásokra

- Ezeket az online banki szolgáltatásokat szeretnék a magyarok!

- A jó biztonsági hírnévvel rendelkező bankokat előnyben részesítik a cégek

- A tudatos pénzügyi tervezést segíti az Erste új NetBank fejlesztése

Trend ROVAT TOVÁBBI HÍREI

A digitális bankolás jövője: személyre szabott ügyfélélmény és új generációs technológiák

A Deloitte legfrissebb, Digital Banking Maturity 2024 kutatásának eredményeiből kiderül, hogy a COVID-19 járvány idején elindult digitalizációs folyamatok nemhogy nem lassultak, hanem új lendületet kaptak a bankszektorban az elmúlt évek során, alkalmazkodva az ügyfelek folyamatosan bővülő igényeihez. A fejlesztések fókuszában a funkciók mennyisége helyett, egyre inkább a személyre szabottság, az ügyfélélmény fokozása és a költséghatékonyság kapott hangsúlyt. Emellett a korábban elhanyagolt területek, például a digitális jelzálog is előtérbe kerültek.

OMV: 2025 végéig országszerte elérhető lesz az ultragyors töltőhálózat

Országszerte 15 helyszínen már igénybe vehetőek az OMV új gyorstöltői. A társaság még idén megduplázza ultragyors töltéssel üzemelő töltőállomásai számát, 2025 végéig pedig közel 50 helyszínen összesen 80 villámtöltő pont működik majd az országban. A töltők legalább 100 kW teljesítmény leadására képesek, ami később több helyszínen akár a 200 kW-ot is elérheti, a hálózati kapacitás függvényében. Az OMV saját applikációt is fejlesztett a töltőkhöz, amiben most különleges akciókkal várja az autósokat.

Nemzetközi szintre lép a karbonlábnyom-csökkentő magyar startup

Balogh Petya és az általa fémjelzett STRT Holding Nyrt., valamint két másik befektető látott fantáziát a digitális marketing tevékenységek, így a weboldalak és e-mail kampányok karbonlábnyomának csökkentésére specializálódott Carbon.Crane-ben. A világszinten naponta küldött 350 milliárd e-mail* és a 200 millió aktívan üzemelő weboldal** – a háttérben dolgozó szerverparkok miatt – egyre nagyobb, ráadásul egyre növekvő részét teszi ki a globális karbonkibocsátásnak, erre dolgozott ki egyedi megoldásokat a 100%-ban magyar tulajdonú és hazai alapítású startup. Az egyedi és innovatív szolgáltatásokat nemzetközi szinten is értékeli a szakma, amit legutóbb a MediaSpace Global Changemakers' Awards 2024 díjával ismert el.

Újabb kutatás cáfolja az AI-félelmeket

A Unisys friss kutatása szerint mind az alkalmazottak, mind a munkáltatók pozitívnak ítélik meg a mesterséges intelligencia (AI) munkahelyi hatását. A Magyarországon több mint 700 szakembert foglalkoztató vállalat négy országban elvégzett felmérése azt mutatja, hogy az AI alkalmazása növelheti a dolgozói elégedettséget, és segítheti a gyorsabb karrierépítést, míg a vállalatvezetők szerint versenyképességüket veszélyezteti, ha nem építik be a technológiát a működésükbe.

A Mikulás sem egyedül dolgozik, a cégednek sem kell

Egyre több vásárló igyekszik elkerülni a december végi vásárlási dömpinget, így az online megrendelések száma a karácsonyt megelőző hónapokban akár az éves átlag többszörösére is ugorhat. Az áruházak számára ilyenkor kiemelten fontos a forgalom maximalizálása, de a megugró ügyfélszolgálati igények kielégítése és a zökkenőmentes kiszolgálás biztosítása komoly kihívásokat jelent.